Учет факторинговых операций

В соответствие с инструкцией «по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н.» взаиморасчеты между сторонами договора должны быть отражены в бухгалтерском учете Поставщика. В данной статье специалисты ВБРР-Факторинг делятся рекомендациями относительно учета факторинговых операций на балансе Поставщика (Клиента факторинговой компании).

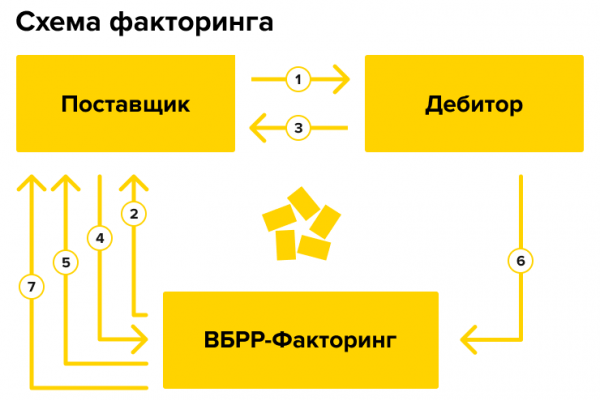

Деятельность факторинговых компаний регулирует гражданский кодекс в главе 43. Договор факторинга заключается в рамках гражданско-правовых отношений и предполагает финансирование под уступку денежных требований. Схема взаимодействия выглядят следующим образом Клиент (поставщик) уступает финансовому агенту (Фактору) денежные требования в отношении должника (Дебитора), взамен этого получает денежные средства от Фактора и оплачивает ему комиссию за услуги.

Таким образом, в терминах учета факторинг – это уступка текущей дебиторской задолженности в адрес факторинговой компании, а значит в активе баланса снижается объем дебиторской задолженности и увеличиваются денежные средства.

Порядок проводок следующий:

- Проведите стандартные операции, содержащие обязательства поставщика перед покупателем согласно контракту также, как делали это раньше, без факторинга: Дебет 62. Кредит 90 - учет задолженности за реализованные товары,

Дебет 90. Кредит 68 - отражение суммы НДС по поставленным товарам. - Спишите разницу между суммой задолженности вашего покупателя и полученной суммой финансирования в рамках уступки дебиторской задолженности:

Дебет 91-2. Кредит 62 - датой проводки станет дата подписания УПД или акта с факторинговой компанией. - Учтите в доходах полученный доход от переуступки прав требований в адрес факторинговой компании (на всю сумму реализованной продукции) в соответствие со ст.128 ГК РФ: Дебет 76 субсчет «Расчеты с финансовым агентом». Кредит 91-1.

- Учтите факт поступления финансирования от факторинговой компании в дату выписки банка: Дебет 51. Кредит 76.

- Сумму факторинговой комиссии учитывайте в расходах на дату УПД или акта с факторинговой компанией: Дебет 91-2. Кредит 76 (обратите внимание, что сумма факторинговой комиссии учитывается без НДС).

Важно! НДС с факторинговой комиссии можно предъявить к вычету - для этого необходимы дополнительные проводки: - Учет НДС с комиссии факторинговой компании (финансового агента) проводится в дату УПД или акта с факторинговой компанией - Дебет 19. Кредит 76.

- Факт предъявления НДС к вычету в дату УПД или счета-фактуры от факторинговой компании – Дебет 68. Кредит19.

Если вы работаете в рамках продукта «Факторинг без регресса», в рамках которого финансирование выплачивается поставщику под уступку дебиторской задолженности, и при этом поставщик не отвечает за неисполнение дебитором обязательств по оплате уступленных денежных требований, то сумму дебиторской задолженности не надо отображать на забалансовом счете 009, спишите ее с баланса в момент продажи в адрес факторинговой компании.